به گزارش پایگاه خبری سرمایه گذاری آنلاین،گروه دوم اما، بهمنظور کسب سود حداکثری از تمامی موجهای کوتاهمدت، وزن بالایی به رویدادهای مقطعی میدهند. دیروز گمانههای مربوط به محاسبه خوراک پتروشیمیها براساس دلار 3800 تومانی موجب هماهنگی نسبی این دو گروه و صعود بورس شد.

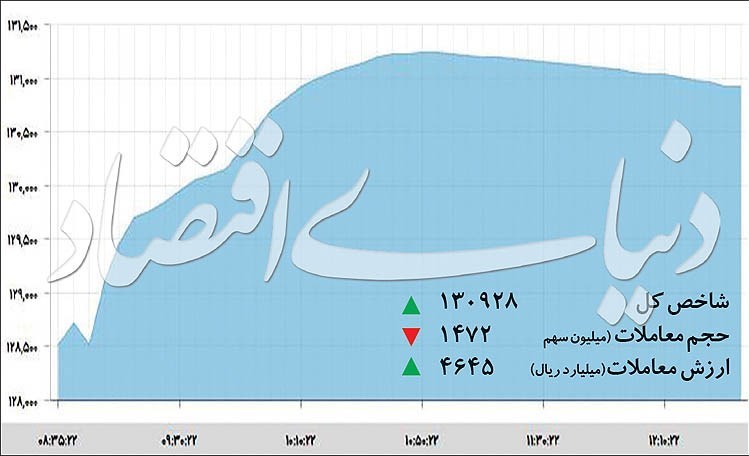

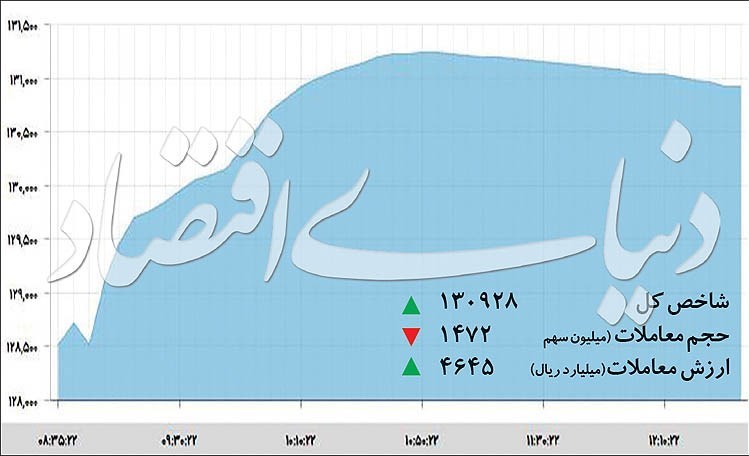

بورس تهران معاملات روز گذشته را با رشد حدود 2 درصدی شاخص کل پشتسر گذاشت. در ادامه فراز و فرود شاخص سهام طی چند روز گذشته، معاملات دیروز عمدتا تحت تاثیر انتشار نامهای غیررسمی مبنی بر دلار 3800 تومانی برای خوراک شرکتهای پتروشیمی دنبال شد به این ترتیب، با افزایش تقاضا در سهام برجسته و بزرگ بازار، شاخص سهام ضمن رشد 2 هزار و 405 واحدی، در ارتفاع 130 هزار و 928 واحد قرار گرفت. آنچه در افتوخیزهای اخیر جالبتوجه است، جدال بین دو گروه متفاوت از فعالان سهام و مشارکت آنها در دو سوی معاملات است. از یک طرف شماری از سرمایهگذاران برآورد مطلوبی از چشمانداز سهام بنیادی و عمدتا ارزمحور بازار دارند و در سمت خریدار ظاهر میشوند، از سوی دیگر سهامدارانی که به دنبال سودهای موقت هستند، در این شرایط میل بیشتری برای فروش دارند. برآیند این دو نیرو است که باعث نوسان شاخص در یک هفته اخیر شده است.

نوسان سهام در تلاقی نگاههای متقابل

بهطور کلی میتوان فعالان سهام را به دو دسته تقسیم کرد. دسته اول معاملهگرانی هستند که با نگاه میانمدت و با دید تحلیلی در بازار فعالیت میکنند و میکوشند با بررسی عوامل موثر بر سودآوری شرکتها اقدام به خرید یا فروش سهام کنند. این گروه که عمدتا با تکیه بر تحلیل صورتهای مالی بنگاهها و با در نظر گرفتن ریسکهای کلان حاکم بر سهام در بازار مشارکت دارند، در شرایط فعلی عمدتا جزو خریداران به شمار میروند. چشمانداز بنیادی سهام از دریچه شناورسازی نرخ ارز صادرکنندگان غیرنفتی بر جذابیت این بازار افزوده و به نظر میرسد با رفع ابهام از حوزههای مرتبط با ارز روند صعودی سهام تداوم یابد. ضمن اینکه اقدامات تکمیلی سیاستگذار در جهت اجرای درست بسته جدید ارزی و رفع نقایص آن میتواند به تعمیق معاملات بازار دوم ارز کمک کند و در نتیجه ثباتی نسبی برای کلیه بازارها به ارمغان آورد. بنابراین با وجود افت و خیز قیمت سهام در یک هفته اخیر، از نگاه میانمدت میتوان به روند قیمتها خوشبین بود.

در نقطه مقابل، سهامدارانی هستند که عمدتا در افقهای کوتاهمدتتری اقدام به خرید و فروش سهام میکنند. این دسته از فعالان معمولا تمایل به کسب سودهای مطلوب در کمترین زمان ممکن را دارند. بنابراین، همواره در پی کسب سود، از روندهای قیمتی پیروی میکنند و توجه چندانی به قابلیتهای بنیادی سهام ندارند. البته رفتار این دسته از فعالان هم کاملا همگن نیست. برخی از این فعالان که ریسکگریزتر هستند با حضور هماهنگ با نقدینگی هوشمند وارد سهام شده و پس از اوجگرفتن موج از جریان معاملات کنارهگیری میکنند.جدال این دو نگاه در بورس تهران باعث شکلدهی به نوسانهای شاخص سهام طی چند روز اخیر شده است. از یک طرف، فعالانی که با دید تحلیلی فعالیت میکنند ارزندگی بخش عمدهای از سهام را زمینهساز تقویت تقاضا میکنند و در قیمتهای فعلی در سمت خریدار ظاهر میشوند و اما در برابر این گروه عدهای از فعالان نیز در تبوتابهای حاکم بر معاملات کنونی بازار از نوسانهای بیشتر سود میبرند. برخورد این دو نیروی متقابل باعث شده است تا رشد ممتد بورس دچار خلل شود و شاخص سهام نوسانات مثبت و منفی را ثبت کند.

موانع تقاضای پایدار

اما نکتهای که در این میان حائز اهمیت است مساله ابهام در سیاستهای ارزی و تنظیم بازارها است. رفتار هیجانی بسیاری از سهامداران نیز در همین زمینه قابل توجیه است. طبیعتا عدم شفافسازی از سوی مراجع ذیربط به انتشار اخبار غیررسمی و بروز شایعات در این حوزه دامن میزند. جریان غالب حاکم بر معاملات صنایع بزرگ طی روز گذشته نیز عمدتا متاثر از همین فضا بود. به بیان روشنتر، سهامداران این صنایع که بیش از 60 درصد از ارزش کل بازار را در اختیار دارند چشمانتظار دستورالعملهای تکمیلی درخصوص بسته جدید ارزی هستند. نرخ خوراک شرکتهای پتروشیمی بورس تهران و همچنین قیمت محصولات پایه در بورس کالا نیز از دیگر چالشهای کنونی بازار سرمایه و بهطور مشخص سهامداران بورس تهران است.

عطش بازار برای جذب اخبار

در شرایطی که همچنان سیاستهای مرتبط با بسته جدید ارزی حاوی ابهاماتی درباره نحوه قیمتگذاری مواد اولیه و محصولات شرکتهای کالایی بازار است، معاملهگران چشمانتظار تعیین تکلیف در این زمینه هستند. «دنیای اقتصاد» طی روز گذشته در گزارشی تحت عنوان «شوک سیاستی به بورس تهران» به تبعات رانتی اقدام غیرکارشناسی نهاد تنظیمکننده بازار با تعیین قیمت کالاهای پایه در بورس کالا پرداخت. در گزارش مزبور اشاره شد که عدم انطباق قیمتهای اعلامی از سوی وزارت صنعت، معدن و تجارت برای محصولات پتروشیمی و فلزی تمرکز بازار را به رفتار سیاستگذار معطوف کرده است.حال، تعلل سیاستگذار برای تعیین تکلیف قیمتها در چارچوب جدید ارزی و عطش بازار برای جذب اخبار مربوط به این موضوع، موجب دامنزدن به نوسان قیمتها در این مدت شده و همچنان نیز ادامه دارد. در همین راستا، دیدیم که چگونه انتشار نامهای از منابع غیررسمی نقدینگی قابلتوجهی را روانه سهام گروه پتروشیمی در معاملات دیروز کرد.

گمانهزنیها درباره «نرخ خوراک»

بیش از یک هفته از اجرای بسته جدید ارزی میگذرد و سیاستگذار با تشکیل بازار دوم ارز با تصحیح خطای پیشین در حوزه ارز، گام جدیدی در راستای کاهش التهاب بازار ارز و سکه و رفع محدودیتهای تامین ارز در شرایط تحریم برداشت. در این میان اما هنوز مساله نرخ ارز موثر برای خوراک پتروشیمیها لاینحل باقیمانده و یا به عبارت دقیقتر باید گفت همچنان تعیینتکلیف نشده است.پتروشیمیها در فرآیند تولید برای محصول نهایی نیاز به خوراک مایع و گاز دارند که از طرف وزارت نفت و پالایشگاهها میزان خوراک موردنیاز در اختیار آنان قرار میگیرد. در ابلاغیه کنونی خوراک موردنیاز پتروشیمیها بر اساس نرخ دلار 3800 تومانی محاسبه میشود. اما اکنون دولت در بسته جدید ارزی خود به پتروشیمیها اختیار داده درآمدهای خود را براساس نرخ بازار دوم ارز که در محدوده 8000 تومان معامله میشود، محاسبه و برآورد کنند. حال پرسش تحلیلگران این است؛ زمانی که دولت، پتروشیمیها را مجاز میداند فروش خود را براساس نرخ بازار ثانویه انجام دهند آیا نرخ خوراک دریافتی آنها نباید تغییر کند؟

هرچه از اعلام بسته جدید ارزی پیشتر میرویم گمانهزنیها درخصوص نرخ خوراک پتروشیمیها قوت میگیرد. اگرچه گاز خوراک پتروشیمیها از سوی وزارت نفت به مجتمعهای پتروشیمی داده میشود اما دیگر صنایع پاییندستی خوراک خود را از پالایشگاهها و دیگر واحدها مانند واحدهای پتروشیمی تصفیه گاز تامین میکنند. در سالهای اخیر نرخ خوراک شرکتهای پتروشیمی براساس نرخ ارز رسمی تعیین شده است. چنانکه ملاحظه میشود چالش اصلی بر سر نرخ خوراک واحدهای تولیدکننده پتروشیمی نیز نرخ ارز مبناست که معاملات آن در شرایط فعلی با شکاف نرخهای رسمی و آزاد صورت میگیرد. گرچه سناریوهای مختلفی را میتوان برای نرخ خوراک مطرح کرد اما برآوردها نشان میدهد که در تمامی سناریوها دولت با یک تناقض در زمینه آزادسازی نرخها مواجه است.اگر فرض کنیم نرخ فروش محصولات پالایشی- بهعنوان تامینکنندگان بخشی از خوراک پتروشیمیها- براساس نرخ بازار دوم ارز تعیین شود، در این صورت و با فرض ثبات سایر شرایط از حاشیه سودی که قبلا به شرکتهای پتروشیمی تعلق میگرفت، کاسته میشود و به سود بنگاههای پالایشی افزوده خواهد شد.

بنابراین، چنانکه ملاحظه میشود افزایش نرخ خوراک پتروشیمیها مستلزم تغییر ساختار قیمتگذاری در صنایع پتروشیمیایی است که در شرایط کنونی ممکن است تنها هزینههای دولت را افزایش دهد یا اعطای یارانه به صنایع را تغییر دهد. اگر نرخ ارز واحدهای پتروشیمی و برای محصولات پالایشی بر اساس نرخ بازار آزاد محاسبه شود، دولت متقبل هزینه اضافی خواهد شد چراکه حدود 90 درصد از محصولات شرکتهای پالایشی، بنزین و گازوئیل است که با اعطای یارانه سنگینی به مصرفکننده نهایی میرسد. بنابراین سیاستگذار یا باید هزینههای اجتماعی افزایش قیمت محصولات پالایشی را توامان تقبل کند یا با تغییر نرخ و پرداخت یارانه به فرآوردههای اصلی نفت مطابق رویه قبل عمل کند. این مساله آزادسازی قیمتها را با مشکل روبهرو کرده است.

رفتار «حقوقی» در مظان اتهام

در هفته قبل و پیش از اعلام بسته ارزی شاهد رونق چشمگیر در معاملات سهام شرکتهای صادرکننده یا مرتبط با بازارهای صادراتی بودیم. همزمان با تشکیل صفهای طولانی خرید در نماد این شرکتها، سهامداران عمده به منظور شناورسازی معاملات چندین نماد پرتقاضا اقدام به عرضه بخشی از سهام خود کردند. این اقدام سهامداران عمده در مظان اتهام برخی از فعالان بازار سهام قرار گرفت.پس از پایان معاملات دیروز نیز انتقادات غیرکارشناسی و بیاساس از سوی برخی از فعالان بازار به نحوه عرضه سهامداران عمده مطرح شد. برای مثال، یکی از سهام مورداقبال بازار در روز گذشته شرکت صنایع ملی مس ایران بود که بیشترین تغییر مالکیت از مسیر پرتفوی حقوقی به حقیقی در نماد آن ثبت شد. این اتفاق انتقاد برخی از فعالان بازار را درخصوص رفتار سهامداران عمده برانگیخت. این دسته از فعالان عرضه سهامدار عمده را سیگنال منفی در جهت کاهش شتاب قیمت سهام یا عدم ارزندگی آن تلقی و با این رویه مخالفت میکنند.اما بررسیها نشان میدهد که حجم عرضههای صورت گرفته نسبت به درصد مالکیت سهامدار مزبور چندان زیاد نبوده است. واقعیت مهمتر این است که افزایش عرضه سهامدار عمده و انتقال بخشی از سهام به دست سهامدار خرد شناوری سهم را بالا برده و در نتیجه میزان نقدشوندگی در بازار را تقویت میکند. این همان مزیت اصلی بازار سهام نسبت به سایر بازارهای دارایی است. ضمن اینکه روند قیمتی یک سهم برآیندی از عرضه و تقاضاست، نه رفتار سهامدار عمده. در واقع این ارزندگی سهام است که تعیین میکند که بهای سهام یک شرکت در کدام سمت حرکت کند. بنابراین عرضه سهامدار عمده امر طبیعی در جریان معاملات است، بنابراین منع این رفتار خلاف منطق اقتصاد و مکانیسم بازار است.

نبض خرید در دستان حقیقیها

همانطور که اشاره شد با انتشار خبر مثبت از سهام، فعالان حقیقی یا سهامداران خرد حضور پررنگتری در سمت خرید از خود نشان دادند. این دسته از فعالان بورس تهران، مالکیت بیش از 35 میلیارد تومان از سهام بازار را به نام خود ثبت کردند. بهطور کلی سهامداران حقیقی در 17 گروه بورسی بیشتر خریدار بودند تا فروشنده. بخش عمده انتقال مالکیتهای دیروز نیز به واسطه تحرک مثبت سهامداران حقیقی در معاملات گروههای فلزات اساسی، پتروشیمی و پالایشی رقم خورد. در این میان، حضور پررنگ سهامداران خرد در معاملات تکنماد ملی مس ایران به جابهجایی حدود 20 میلیارد تومان سهم از سبد سهام فعالان حقوقی این بازار به سهامداران حقیقی منجر شد. انتقال مالکیت بیش از 7 میلیارد تومانی در نماد شرکت پتروشیمی شازند نیز این شرکت را در رتبه دوم فهرست بیشترین خالص خرید معاملهگران حقیقی قرار داد. نماد معاملاتی شرکتهای فولاد کاوه جنوب و پتروشیمی مبین نیز از دیگر نمادهای مورد اقبال سهامداران خرد در دادوستدهای دیروز بودند.استقبال سهامداران حقیقی از سهام صنعت پتروشیمی در حالی رقم خورد که معاملهگران حقوقی بازار، بیشترین حمایتها را از نماد شرکتهای پتروشیمی فجر و پتروشیمی پارس به عمل آوردند. به عبارت دقیقتر، سهامداران عمده در جریان دادوستدهای دیروز خالص خرید بیش از 5 میلیارد تومانی را در این دو سهم رقم زدند.در نقطه مقابل، سهامداران حقوقی در 15 گروه بورسی مشارکت بیشتری در سمت خرید داشتند. بیشترین خالص خرید این دسته از فعالان به ترتیب، در گروههای بانکی، کانه فلزی، هلدینگها و قند و شکر به ثبت رسید.

بازار زیر ذرهبین

چنانکه ملاحظه کردیم دیروز اقبال به سهام گروه پتروشیمی عمدتا تحت تاثیر خبر نرخ خوراک واحدی پتروشیمی دنبال شد. توام با فضای مثبت حاکم بر این گروه، سهام صنایع فلزات اساسی و پالایشی نیز با استقبال قابلتوجه معاملهگران بورسی مواجه شدند و زمینه را برای ورود مجدد شاخص کل به کانال 131 هزار واحدی فراهم کردند. این موضوع در میزان رشد شاخص کل و شاخص کل هموزن نیز انعکاس یافت. در حالی که شاخص کل رشد حدود 2 درصدی را طی معاملات دیروز تجربه کرد شاخص هموزن به افزایش 4/ 0 درصد بسنده کرد تا اختلاف تقاضا در بین سهام گروههای بزرگ و کوچک را آشکار کند.معاملات دیروز با افزایش تدریجی تقاضا در سهام پتروشیمی آغاز شد و رفتهرفته این روند قوت گرفت. بنابراین چند نماد گروه پتروشیمی از جمله نماد معاملاتی «شاراک» و «پارس» با صف طولانی خرید مواجه شدند. اما در ساعات پایانی معاملات تقاضا در سهام این گروه به دلیل عدم تایید خبر تعیین نرخ خوراک از سوی مراجع رسمی عقب نشست، بنابراین قیمت سهام نمادهایی که در مدار حداکثری قرار داشت از سقف روزانه فاصله گرفت.

همزمان با روند رشد شاخص سهام گروه پالایشی نیز با رشد تقاضا مواجه شد. خلأ اطلاعاتی حول این صنعت و احتمال افزایش حاشیه سود شرکتهای پالایشی در چارچوب جدید ارزی از جذابیتهای سهام این گروه بهشمار میرود. موضوعی که موجب رشد اغلب نمادهای این گروه در معاملات روز گذشته شد. از بین نمادهای پرتقاضای آن میتوان «شسپا» و «شاوان» را نام برد که صفهای نسبتا طولانی خرید را تجربه کردند.از سوی دیگر، به نظر میرسد زمزمههای لغو عرضه محصولات فلزی در بورس کالا به دلیل دیکته قیمتها از سوی نهاد تنظیمکننده بازار، تقویت تقاضا و افزایش قیمت سهام گروه فلزات در بورس تهران را رقم زد. طی چند روز گذشته مسالهای که ذهن سهامداران این صنعت را به خود مشغول داشته، نحوه قیمتگذاری محصولات فلزی در بورس کالا در چارچوب جدید ارزی است.عرضههای روز دوشنبه شرکتهای فولادی در بورس کالا که با نرخ ارز 4 هزار و 200 تومانی انجام شد به فشار فروش در گروه فلزات اساسی دامن زد. با وجود این، اخبار مرتبط با لغو عرضه کاتد و مفتول مس شرکت ملی مس ایران در معاملات دیروز بورس کالا، تقاضا در گروه فلزات را تقویت کرد و این امید را به وجود آورد که وزارت صنعت، معدن و تجارت از قیمتگذاری دستوری محصولات مورد معامله در این بازار عقبنشینی کند. همین موضوع موجب حرکت رو به رشد نقدینگی در معاملات گروه فلزات، بهویژه نماد ملی مس ایران شد و به سایر نمادهای این گروه نیز سرایت کرد.

دریافت صفحه با کد QR

دریافت صفحه با کد QR