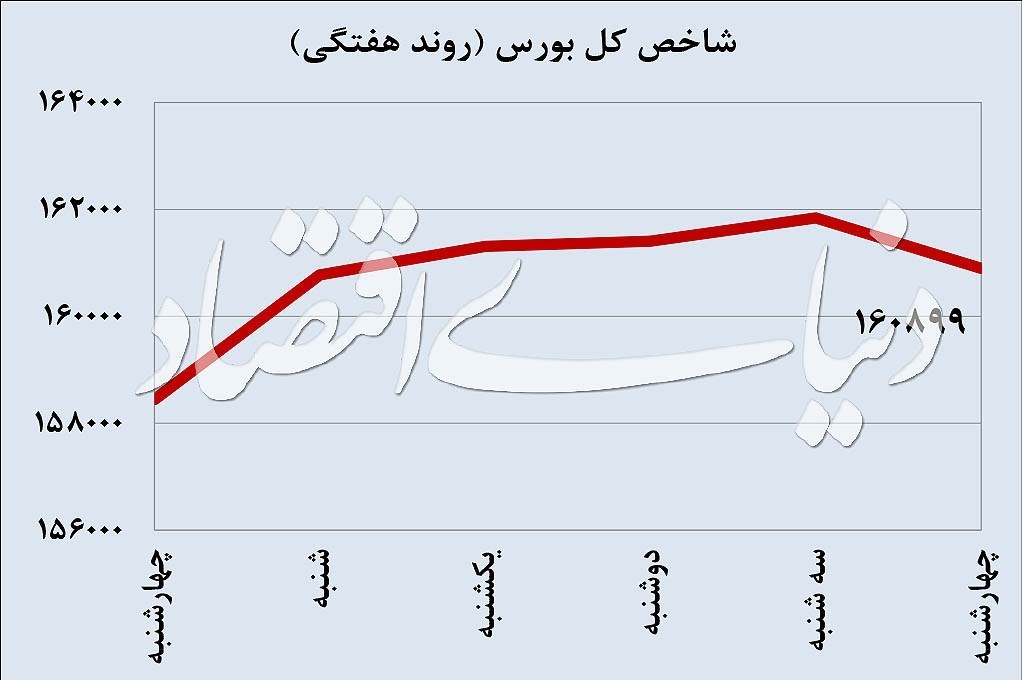

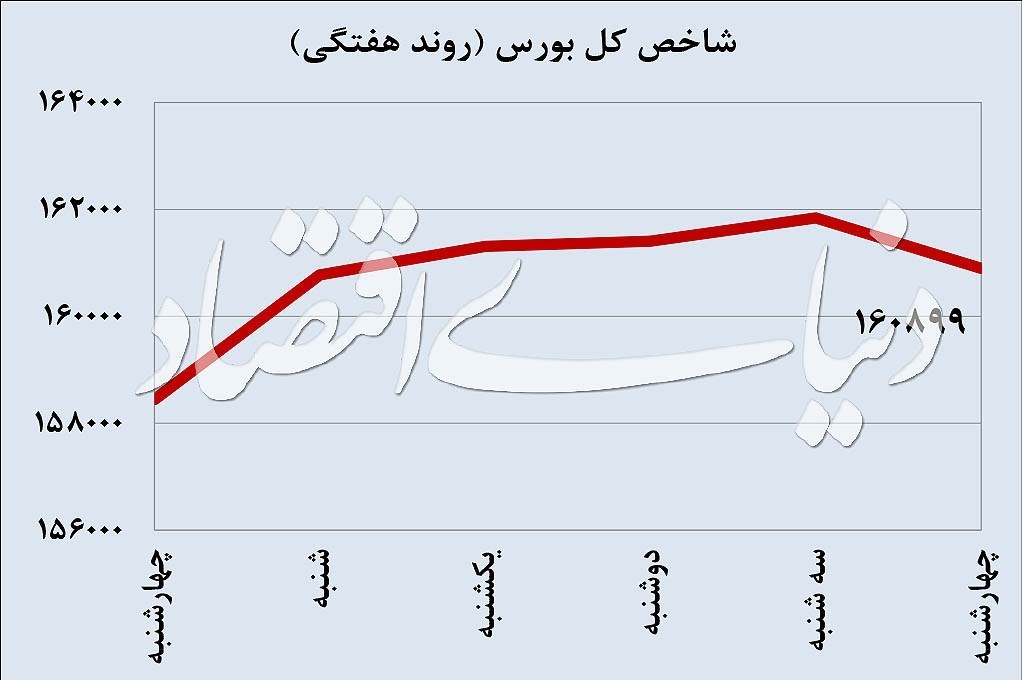

شاخص کل بورس تهران در دو هفته نخست زمستان بازدهی بیش از ۳ درصدی را به ثبت رساند. پس از افتهای متوالی شاخص بورس در پاییز، معاملات هفتههای اخیر تا حدودی امیدوارکننده بوده است. با این حال همچنان تمرکز نقدینگی در معاملات بر بستر هیجان، در گروههایی مانند خودرو و بانک نقش موثری در معاملات بورس تهران دارد.

به گزارش پایگاه خبری سرمایه گذاری آنلاین،در حالیکه این دو گروه کمتر از 11 درصد از ارزش کل بازار را در اختیار دارند اما بعضا تا بیش از نیمی از ارزش معاملات روزانه به یکی از این گروهها اختصاص مییابد. تمرکز نقدینگی در این گروهها باعث شده که معاملات کل بازار از این گروهها اثر بپذیرد.

بهانهها برای نوسان قیمتی این گروهها گرچه از نظر بسیاری از کارشناسان منطقی نیست اما برای تزریق نقدینگی از سوی بازار کافی ارزیابی میشود و در نتیجه ورود پرشتاب نقدینگی را شاهد هستیم. بر این اساس رویه معاملات در هفتههای آتی میتواند بر محور این گروهها ادامه داشته باشد. در این میان برخی از محرکها مانند ثبات نسبی قیمتها در بازار جهانی و رشد قیمتی نفت پس از افتهای پیاپی میتواند معادلات را در بورس تهران تحتتاثیر قرار دهد. موضوعی که میتواند یخ معاملات در گروههای بزرگ مانند کالاییها را درهم بشکند.

سناریو رشد چند صد درصدی بورس تهران!

براساس آنچه اشاره شد رویه قیمتی سهام در هفتههای آینده میتواند مطابق با ماههای اخیر بر محور ارزشگذاری داراییهای بنگاههای بورسی حرکت کند یا اینکه توجه معاملهگران بار دیگر به سمت سودهای باکیفیت و تکرارپذیر بنگاهها جلب شود. اگر رفتار معاملهگران را در هفتههای اخیر منطقی فرض کنیم مشخصا میتوان متوجه شد که محور ارزشگذاری و خرید وفروش سهام بیش از آنکه بر پایه سودآوری تکرارپذیر شرکتها انجام شود، در واقع بر اساس داراییهای شرکت بوده است. درخصوص منطقی فرض کردن معاملات باید به این موضوع اشاره کرد بعضا روایتهایی شیرین از سوی معاملهگران درخصوص بهبود سودآوری گروههای مزبور به گوش میرسد که البته فاصله قابلتوجهی با واقعیتهای موجود دارند.

علت رشدهای پرشتاب قیمت سهام در گروه بانکی را میتوان در بهروز شدن ارزش داراییها مطابق با وضعیت متغیرهای کنونی اقتصاد کشور دانست. برای مثال جهش نرخ ارز میتواند بانکها با تراز مثبت ارزی را با جهش ارزش دارایی مواجه کند. برخی از بانکها نیز افزایش سرمایه از طریق تجدید ارزیابی داراییهای ثابت را در دستور کار دارند. به این ترتیب افزایش سرمایه سنگین از محل تسعیر ارز یا بهروز کردن ارزش داراییها توجه معاملهگران را به این سمت جلب کرده است. این موضوع که وضعیت عملیاتی بانکها رو به بهبود است تا حدودی با واقعیتها فاصله دارد. در گروه خودرو نیز وضعیت عملیاتی کاملا نامناسب ارزیابی میشود و آمار افت شدید تولید خودرو در خودروسازان کشور این موضوع را تایید میکند. در این گروه نیز به نظر میرسد معاملهگران در انتظار افزایش میزان زیان انباشته هستند. بر این اساس احتمال اینکه خریداران خودرویی نیز در انتظار انتشار شایعاتی برای تجدید ارزیابی داراییها باشند دور از انتظار نیست. آخرین اخبار و شنیدهها از موافقت مجلس با معافیت مالیاتی افزایش سرمایه از تجدید ارزیابی داراییها حکایت دارد. در نتیجه بهانه وجود زیان انباشته سنگین (به نوعی که نیمی از سرمایه شرکت را از بین ببرد) نیز حذف میشود و همه شرکتهای بورسی میتوانند این افزایش سرمایه را انجام دهند. «دنیای بورس» در گزارشی به طرح سناریویی برای رشد چند صد درصدی بورس اشاره کرده بود. تقریبا تمامی شرکتهای بورسی پتانسیل جهش سرمایه را با بهروز کردن ارزش داراییها خواهند داشت. نگاهی به شرکتهایی که تجدید ارزیابی داراییها را در دستور کار قرار دادهاند میتواند این موضوع را کاملا مشخص سازد. برای مثال شرکت قند شیرین خراسان در عملکرد سال مالی منتهی به شهریور 97 حدود 1410 میلیارد تومان را در بخش مازاد تجدید ارزیابی داراییها منعکس کرده است. «قشرین» پس از رشد نزدیک به 13 برابری نسبت به پایان سال 95 همچنان با نیمی از ارزش زمین کارخانه معامله میشود؛ ارزش زمین کارخانه حدود 960 میلیارد تومان در صورتهای مالی حسابرسینشده این شرکت منعکس شده و این در حالی است که ارزش بازار این شرکت در آخرین معاملات سهام حدود 450 میلیارد تومان بوده است. هپکو نیز دیگر شرکتی است که با زیان انباشته سنگین مواجه است و با پیشنهاد افزایش سرمایه سنگین از تجدید ارزیابی داراییها همراه است. «تپکو» نیز بر اساس آنچه در پیشنهاد هیاتمدیره برای افزایش سرمایه سنگین خود منتشر کرده است، با نیمی از ارزش زمینهایش معامله میشود. با همه اینها ارزش زمین همین دو شرکت در مجموع حدود 2/ 0 درصد از نقدینگی کل کشور را شامل میشود و بر این اساس این موضوع مطرح است که آیا زمینهای مزبور قدرت نقدشوندگی را دارند یا خیر. چنین ارزشگذاری برای زمینهای دیگر شرکتهای بورسی نیز احتمالا وجود دارد و بر این اساس اگر بنا باشد بر اساس داراییهای یک شرکت اقدام به ارزشگذاری کنیم، شاخص کل بورس میتواند رشد چند صد درصدی را تجربه کند.

نسبت بسیار ضعیف بازدهی داراییها

در این خصوص نسبت بازدهی داراییها (نسبت سود خالص به ارزش کل داراییها) در بورس تهران در شرایط کنونی بسیار پایین است و با تجدید ارزیابی داراییها به مقادیر بسیار نازلی افت خواهد کرد؛ حتی اگر تنها ارزش داراییهای ثابت مانند زمین و مستغلات لحاظ شود به احتمال جهش چند صددرصدی بورس میرسیم. حال با چنین نرخ بازدهی پایین داراییها آیا بورس سزاوار رشد اینچنینی است یا خیر. در اینخصوص با فرض شفای کامل سیستم مریض اقتصادی کشور نیز قیمتهای زمین و ملک در چنین اعدادی منطق اقتصادی ندارند و بر این اساس به جای سناریوی جهش چند صد درصدی بورس باید به حباب سنگین در بازار مسکن و زمین رسید. این موضوع موارد پیچیدهتری را میطلبد با این حال باید گفت ارزشگذاری بر اساس داراییهای ثابت مانند زمین کارخانه را شاید نتوان محور مناسبی برای خرید سهام دانست. در غیر اینصورت باید با توجه به حذف مانع قانونی مالیاتی در برابر افزایش سرمایه از تجدید ارزیابی داراییها شاخص سهام را لایق رشد چند صد درصدی دانست. با این محاسبات باید گفت حباب ذاتی بازار مسکن که هر روز بیشتر میشود باید به بورس تهران کشیده شود.

تغییر معادلات در معاملات بورس تهران

در هفتههای آینده احتمال اینکه معاملهگران همچنان این موضوع را مبنای تصمیمگیری خود قرار دهند بالا بهنظر میرسد با این حال برخی از خوشبینیها برای چرخش نگاه معاملهگران به سمت عوامل بنیادی نیز وجود دارد. در اینخصوص رشد محسوس قیمت نفت در بازار جهانی و فاصله گرفتن از کف قیمتی یک نکته امیدوارکننده است. گرچه نمیتوان به روند مبهم قیمتها در بازار جهانی دل بست اما نشانههای از تقویت کامودیتیها میتواند سیگنال مثبتی برای سهام در بورس تهران باشد. در این بین با مشاهده عامل بنیادی مانند بهبود سودآوری عملیاتی شرکتها احتمال چرخش نگاه معاملهگران از ارزشگذاری بر اساس حباب داراییهای ثابت وجود دارد. نکته دیگر به عملکرد پاییز بازمیگردد. پس از ریزش شدید قیمتی سهام در ماههای اخیر هر گونه سیگنال مثبتی از عملکرد شرکتها در پاییز میتواند به رشد قیمتی کمک کند. تحریم، نگرانی از اقتصاد جهانی و وضعیت اقتصادی کشور از مواردی هستند که همچنان ریسک را در معاملات سهام بورس تهران نگه داشتهاند. در این میان هر گونه تحول در موارد مزبور میتواند سیگنالی برای جذابیت دوباره سهام بنیادی باشد. این موضوع در نتیجه احتمال تغییر معادلات در معاملات بورس تهران وجود خواهد داشت. این موارد میتواند به کوچ نقدینگی از گروههای مانند خودرو و بانک به دیگر گروههای با پتانسیلهای بنیادی منجر شود. با این حال در وضعیت رکودی بورس به دنبال سیگنالهای منفی در بازارهای اثرگذار احتمال اینکه معیارهای ارزشگذاری سهام روی محور حباب بازار زمین و مسکن بچرخد، همچنان وجود دارد.

دریافت صفحه با کد QR

دریافت صفحه با کد QR