ترکیب اخیر تقاضای سهام در قالب عقبگرد قیمت در بزرگان کالایی و تقویت خریدها در نماد شرکتهای اصطلاحا کوچکتر بورس تهران طی دادوستدهای دیروز هم انعکاس پیدا کرد. فعالان بورسی با وجود عملکرد مورد انتظار در بسیاری از شرکتهای بزرگ و سودآور همچنان توجهی به این گروه از سهمها نشان نمیدهند و تمایل بیشتری برای فعالیت در نمادهایی با محور تورم دارایی دارند.

به گزارش پایگاه خبری سرمایه گذاری آنلاین،علائم این رویکرد را در جهتگیری نقدینگی میان صنایع و واگرایی روزهای اخیر دو نماگر اصلی بورس تهران میتوان دید. شاخص کل هموزن که طی دو هفته گذشته مسیر خود را از شاخص کل جدا کرده، دیروز هم به حرکت صعودی خود ادامه داد. این واگرایی را میتوان ناشی از دو عامل بنیادی و رفتاری دانست. از یکسو، تلاطم بازار جهانی و اثر منفی تحریمهاست که در مبالغ فروش صادرکنندگان بورسی انعکاس یافته و به نگرانی معاملهگران در سهمهای مرتبط دامن زده است. از طرف دیگر، موج تورمی ماههای اخیر ذهن بازار و ذائقه فعالان بورسی را به مسائلی چون افزایش سرمایه، ارزش جایگزینی و توجه تام به افسانه قیمت اسمی پیوند زده است.

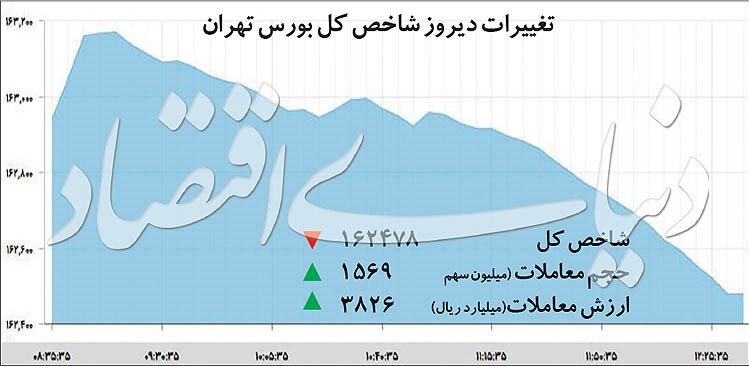

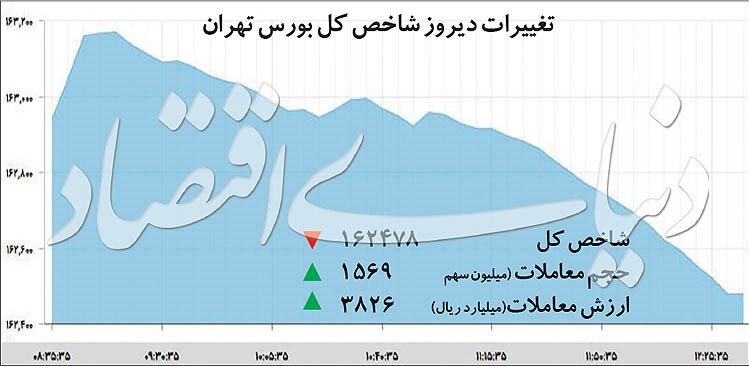

اولین روز کاری هفته جاری با عقبگرد شاخص کل بورس تهران به پایان رسید. نماگر اصلی سهام در این روز تحت فشار عرضه در سهام تولیدکنندگان مواد خام پالایشی، فلزی و همچنین پتروشیمی 463 واحد از ارزش خود را از دست داد و به کمترین ارتفاع طی 13 روز معاملاتی اخیر-از هفدهم دیماه- رسید. با وجود این، شاخص هموزن (با اثرگذاری یکسان نمادها) با رشد 6/ 0 درصدی میزان بازدهی خود را برای دومین هفته متوالی افزایش داد. شاخص کل هموزن با احتساب رشد دیروز ضمن بازدهی 7/ 3 درصدی در دو هفته اخیر توانست به بالاترین سطح خود طی سه ماه و نیم گذشته دست یابد. این در حالی است که شاخص کل در این دو هفته عقبگرد 4/ 1 درصدی را ثبت کرده است.

سبقتگرفتن شاخص هموزن از شاخص کل، حاکی از تغییر آرایش تقاضا به نفع گروههای کوچکتر بورسی است. واقعیت این است که سهمهای کالایی بهعنوان پیشران اصلی رشد شاخص کل، در روزهای اخیر یا با فشار عرضهها دستوپنجه نرم میکنند یا تقاضای موثری را تجربه نمیکنند. پیوند ناگسستنی سهام کالایی با بازار جهانی و تحریمها را میتوان عامل اصلی رکود معاملات این گروهها عنوان کرد. در واقع، بازدارندگی ریسکهای مرتبط با بازار جهانی- چه تنگنای ناشی از تحریم و چه قیمتهای پایین- شمار کثیری از بورسبازان را به فعالیت در سهمهایی واداشته که محوریت عملیاتشان اقتصاد داخلی است. اوجگیری مجدد شاخص کل هموزن در قالب تحرکات بیشتر فعالان بورسی در صنایع کوچکتری چون سیمانیها، کاغذیها و داروییها این تغییر ذائقه را به خوبی منعکس میکند. البته ریشههای این تغییر آرایش را باید در حرکت صعودی و نزولی ماههای قبل جستو جو کرد؛ به روزهایی که قیمتها پس از ثبت رکوردهای تاریخی در مهرماه، توان بازگشت به آن سطوح را نیافتند و اعتماد بسیاری از فعالان تازهوارد یا زیاندیده به بازار در عقبگرد قیمتها سلب شد.

سیمای تازه سهام؛ نقاب جدید بورس

حدود چهار ماه از وقتی که شاخصهای اصلی سهام رکوردهای تاریخی ثبت کردند، گذشته است. در نهم مهرماه بود که شاخصهای بورس تهران در اثر هیجان مفرط بورسبازان ضمن رشدهایی فزاینده در قله تاریخی قرار گرفتند و سپس با تلنگری بیرونی وارد مسیر نزولی شدند. به زعم کارشناسان ترکیدن حباب قیمت بسیاری از سهمها در آن دوره در کنار عدم توجیه بنیادی تقاضا عقبگرد طولانی شاخص را به دنبال داشت. وضعیت به گونهای پیش رفت که سهمهای کوچک بازار برای هفتهها تحت فشار سنگین عرضه قرار گرفتند تا هیجان بازار فروکش کند. علاوه بر خطای تحلیلی در آن دوره که بسیاری از سهمها را به بهانههای تورمی و غیربنیادی میخرید، متغیرهای واقعی اثرگذار بر سهام از جمله آغاز دور نهایی تحریمها و تلاطم قیمت در بازار جهانی هم مزید بر علت شد تا بورس تهران با خروج سرمایههای خرد مسیری فرساینده را طی کند.

البته اثرات مزمن ریسکهای مرتبط با بازار جهانی و تحریمها با عقبگرد تدریجی سرمایهگذاران در دادوستد سهام کالایی و انقباض فزاینده ارزش معاملات این گروهها خود را عیان کرد. در همین حال، پولهای سرگردان در پی کسب سودهای موقت وارد گروههای مستعد و پرحاشیه بازار شدند و در این میان، مستعدترین صنعت بورسی یعنی بانکها از محل تسعیر نامشخص داراییهای ارزی و پس از آن، به بهانه تجدید ارزیابی مورد توجه بازار قرار گرفتند. در واقع، نقطه عطف سرمای معاملات صنایع کالایی در آذرماه بود که در نهایت به تغییر آرایش بورس تهران از حیث جذب نقدینگی انجامید. بانکها و سپس خودروسازان در این دوره در کانون گردش نقدینگی قرار گرفتند و این مسیر تا روز گذشته به تناوب افت و خیز قیمت سهام این دو گروه ادامه یافت. به این ترتیب، ذهن بازار رفتهرفته به رویدادهای غیرعملیاتی در ترازنامه معطوف و تورم دارایی به مهمترین محرک سهام برای رشد طیف وسیعی از سهام مبدل شد.

خطای رفتاری یا رشد واقعی؟

چنانکه اشاره شد شاخص کل در هفتههای اخیر تحت فشار عرضه در سهام کالایی از رشد شاخص هموزن جا مانده است و سهام شرکتهای اصطلاحا کوچکتر در مسیر رشد قیمت تاختوتاز میکنند. در این شرایط سوالی که مطرح میشود این است که چه عواملی در این تغییر ذائقه فعالان بورسی نقش داشتهاند. تقریبا تمام کارشناسان بورسی بر این واقعیت اتفاق نظر دارند که تحریمها خود را در اشکال مختلف بهصورتهای مالی صادرکنندگان بورسی تحمیل کرده است. مشکلات در حمل کالا به مقاصد صادراتی و اعمال تخفیف برای فروش محصول از مهمترین عوارض تحریمها برای شرکتهای کالایی بورس تهران به شمار میرود. در آخرین تحولات، در حالی که شاخص فولاد cis طی هفته اخیر افزایش یافته، بیلت و اسلب صادراتی ایران افتهای 5 تا 7 درصد را در مقیاس هفتگی ثبت کرد. نکته جالب توجه اینکه بخش غالب این واگرایی ناشی از تحریمها و حمل کالا بود. همین مشکل برای محصولات شیمیایی نظیر اوره و میعانات گازی هم قابل پیگیری است. در مجموع به نظر میرسد اثر انکارناپذیر تحریمها گارد احتیاطی بسیاری از فعالان بورسی را در پی داشته است.

اگر چه طی ماههای اخیر اثر ریسکهای مزبور در معاملات سهام وابسته لحاظ شده اما همچنان نگرانی درخصوص تشدید اثر تحریمها وجود دارد و بنابراین فشار بر قیمت این دسته از سهمها را بیشتر کرده است. نکته حائز اهمیت این است که فشار ریسکهای سیستماتیک بر سهام کالایی به کام گروههای رقیب شده است و بسیاری از سهمها را نه به واسطه عوامل بنیادی بلکه بیشتر بر اثر تغییرات غیرعملیاتی در ترازنامهها به تحرک واداشته است. به بیان روشنتر، آنچه رشد تقاضا در گروههای رقیب را به دنبال داشته، تورم داراییهاست نه توانایی عملیاتی و سودآوری تکرارپذیر سهم. طی این مدت بسیاری از سهمها به بهانه مسائلی چون افزایش سرمایه و فروش دارایی مورد توجه بازار قرار گرفتهاند و بخش عمده نقدینگی را به خود اختصاص دادهاند. بانکها، شماری از خودروسازان بزرگ، شرکتهای سیمانی یا گروههای تکسهمی نظیر محصولات چوبی یا محصولات کاغذی یا داروییها جزو این دسته از سهمها هستند. این در حالی است که بسیاری از سهمهای یادشده از حیث سودآوری قابلیت صعود با چنین سرعتی را ندارند و همین مساله این پرسش را پیش میکشد که عامل واقعی رشد قیمت چیست یا چه باید باشد. واقعیت این است که اگر بخواهیم افزایش سرمایه از محل تجدید ارزیابی داراییها یا مسائلی چون ارزش جایگزینی را ملاک ارزندگی قرار دهیم، باید تمام نمادها را مشمول چنین جریانی از رشد بدانیم و در غیر این صورت حرکت مثبت در سهم یا صنعتی خاص قابل توجیه نمیتواند باشد. برای مثال، اگر قرار باشد ارزش سهام را بر اساس تجدید ارزیابی معامله کنند سهام بزرگترین شرکتهای بورسی-که غالبا زیرمجموعه گروه پتروشیمی و فلزات هستند- پس از بهروزرسانی داراییهای خود امکان رشدهای رویایی را دارند. اما واقعیت این است که چنین تصویری از ارزندگی با خلأ تئوریک مواجه بوده و امکان تحقق ندارد. چون رکن اصلی ارزندگی سهم درآمدزایی و تکرار سودآوری است. به همین دلیل است که شرایط فعلی حاکم بر بازار را باید ناشی از خطای رفتاری دانست که در ادوار گذشته هم تجربه شده بود و به نظر میرسد بخش اصلی آن ناشی از فقر تحلیل در بورس تهران است.

دریافت صفحه با کد QR

دریافت صفحه با کد QR