شاخص کل بورس تهران در جریان معاملات دیروز با رشد ۱۲۲۴ واحدی پس از شش ماه و نیم به کانال ۱۹۵ هزار واحدی راه یافت. دماسنج اصلی بازار سهام پیش از این، در نهم مهرماه به این کانال وارد شده بود و پس از آن در مسیر نزولی افتاد.

تاریخ انتشار :يکشنبه ۲۵ فروردين ۱۳۹۸ ساعت ۰۹:۴۱

۰

شاخص بازار سهام وارد کانال ۱۹۵ هزار واحدی شد؛

۱+۲ نشانه از مسیر بورس

روز گذشته شاخص سهام که برای عبور از قله تاریخی خیز برداشته بود، در این مسیر ناکام ماند و نهایتا در سطح 195هزار و 203 واحدی به کار خود پایان داد. گذر از سقفهای قبلی و رکوردشکنیهای شاخص همواره با بار روانی در فضای عمومی سهام مواجه بوده است. برقرارسازی تشابه بین شرایط فعلی و موعد ثبت رکورد شاخص از جمله موانعی است که واکنش احتیاطی را در میان سرمایهگذاران تشدید میکند. با این حال حساسیتسنجی بورس از منظر بنیادین همچنان نشان از پتانسیلهای قدرتمند سهام برای صعود دارد.

سد روانی رکوردشکنی بورس

شاخص کل بورس روز نهم مهر ماه سال گذشته توانست تا سطح 197 هزار واحدی پیشروی کند و در همان روز مسیر اصلاح را پیش گرفت و نهایتا در سطح 195هزار و 480 واحد به کار خود پایان داد. تغییر مبنای هزینه خوراک در صنایع بزرگی همچون پتروشیمیها آغازکننده موج اصلاحی بود که در ادامه با ریزش نرخ دلار در بازار آزاد از سطوح فراتر از 18 هزار تومان به ارقام کمتر از 10 هزار تومان همراه شد؛ ریزش قیمتها در بازار جهانی و بهخصوص سقوط قیمت نفت مزید بر علت شد تا شاخص کل سهام رفتهرفته فاصله خود را با سقف تاریخی بیشتر کند و بیش از 40 هزار واحد از ارتفاع خود تا انتهای پاییز را از دست بدهد.

بررسی روند تغییرات شاخص در آن بازه موضوعی است که ذهن بسیاری از فعالان سهام را به خود مشغول کرده است. در واقع با نزدیک شدن نماگر کلی سهام به سقف تاریخی فرض اصلاح مجدد قیمتها خودنمایی میکند. به نوعی میتوان اینگونه بیان کرد که با رسیدن با رکوردهای قبلی، حسگرهای تکنیکال بازار سهام فعال شده و هشدار اصلاح قیمتها را به صدا درآورده است. روند روز گذشته معاملات به خوبی بیانگر تردیدهای روانی نسبت به ادامه مسیر صعودی در کوتاهمدت بود. جایی که شاخص کل مقداری از رشد 1700 واحدی خود در آغاز معاملات را از دست داد و نهایتا کار خود را زیر سقف ثبتشده قبلی به پایان برد.

محک قیمت به درآمدی سهام

نکتهای که باید به آن توجه داشت آن است که حسگرهای بنیادی سهام این بار چندان با سنجههای نموداری همراستا نیستند و شرایط محاط بر فضای سهام تا حدود بسیار زیادی با موعد پیشین متفاوت است. نرخ دلار در هفتههای اخیر کانالهای 13 و 14 هزار تومانی را تجربه کرده و نوسان قابلملاحظهای نداشته است. از دیگر سو نرخ کالاهای پایه در بازارهای جهانی روندی صعودی را در پیش گرفته و فضای نسبتا آرامی را تجربه میکنند و تاثیر افزایش هزینهها بر سودآوری بنگاهها نیز در محاسبات سودآوری لحاظ شده است. این شرایط سبب میشود تا تعمیم شرایط مهر ماه به روند اخیر معاملات از لحاظ متغیرهای بنیادی چندان توجیه نداشته باشد و این موضوع نقش بار روانی سقفشکنی را در معاملات شنبه پررنگتر میسازد.

اگر چه شاخص کل بورس روز گذشته در گذر از سقف تاریخی خود ناکام ماند، با این حال به نظر میرسد برآیند عوامل حاکم بر روند کلی بازار سهام ادامه مسیر صعودی را محتمل میکند. مهمترین حسگرهای بنیادی سهام را میتوان در قالب نسبت قیمت به سود سهام و شاخص قیمت دلاری بورس سنجید. نسبت P/ E بازار سهام همچنان با تاکید حول مرتبه 4 قرار دارد و این نسبت حدود 65 درصد از میانگین بلندمدت نسبت قیمت به درآمدی سهام را پوشش میدهد. این فاصله را میتوان تا حدود زیادی به ریسکهای حاکم بر فضای کلان اقتصادی و همچنین بازار سرمایه نسبت داد. از سوی دیگر گمانهها حاکی از آن است که سود بدون ریسک در آینده نزدیک دستکم افزایشی نخواهد داشت. بنابراین عقبنشینی ریسکها و حرکت به سمت P/ E میانگین میتواند صعود قابلتوجه سهام را در پی داشته باشد.

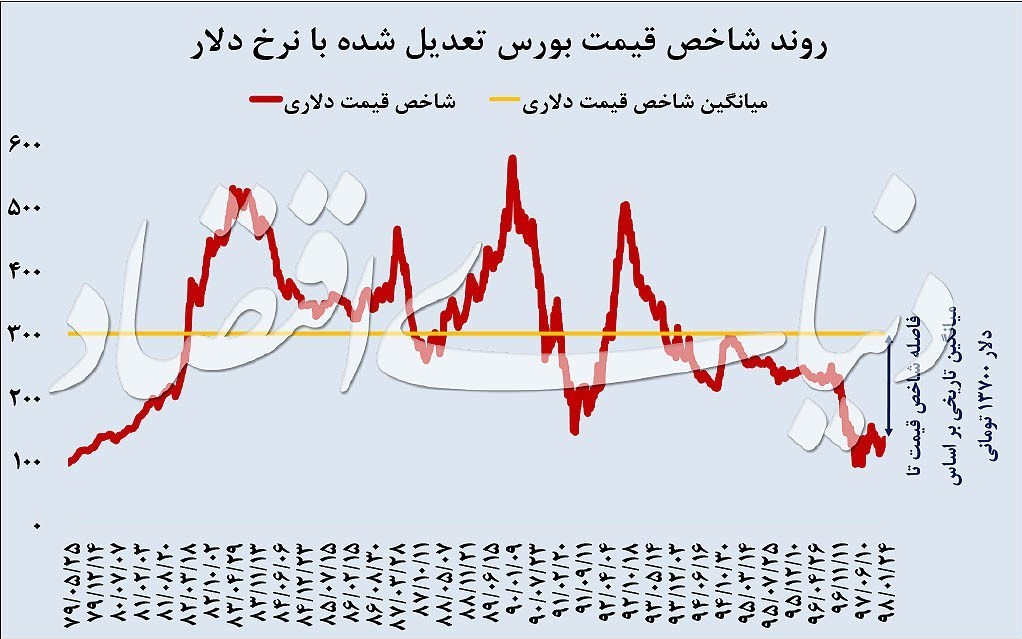

سنجش بورس از زاویه شاخص دلاری قیمت

این فرض که بازارها در بلندمدت به سمت میانگینهای خود حرکت میکنند نیز موید انتظار برای صعود سهام در آینده است. نمودار شاخص قیمت بورس تهران و میانگین این شاخص را نشان میدهد که بر مبنای نرخ دلار تعدیل شده است. همانگونه که مشاهده میشود این شاخص نسبت به میانگین خود همچنان فاصله قابلتوجهی را تجربه میکند. ریشه این فاصله را در چند عامل میتوان جستوجو کرد. فاصله قابلتوجه نرخ نیمایی ارز با نرخ آزاد از جمله مهمترین این دلایل است که پیشتر بر آن تاکید شد. از دیگر سو در نظر داشتن ریسکهای سیستماتیک و فشارهای سیاسی در بررسی این فاصله ضروری است. این ریسکها از یکسو خود بخشی از عوامل متورم شدن دلار را شکل میدهند و از سوی دیگر واکنش بازار سهام به مولفههای اقتصادی را با احتیاط بیش از پیش همراه میکنند.

روندسازان میانمدت سهام

مجددا تاکید میشود که مهمترین پتانسیل صعود بورس در شرایط فعلی را شکاف قابلتوجه نرخ ارز در سامانههای نیما و بازار آزاد شکل میدهد. در هفتههای اخیر انتظار برای تغییر در سیاستهای ارزی کشور به اوج خود رسیده و این مساله بازتاب متفاوتی را در سایر گروههای بازار سهام داشته است. احتمال حذف نرخ 4200 تومانی دلار از معادلات اقتصادی کشور سبب تحرک در گروههایی شده که سودآوری آنها به نوعی با این نرخ گره خورده است. از سوی دیگر به نظر میرسد اقدامات بعدی باید در راستای همگرایی نرخهای نیمایی و آزاد ارز شکل گیرد تا آرامش بیشتری بر فضای این بازار حاکم شود. طی این مدت اخبار متعددی از افزایش نرخ ارز در سامانه نیما منتشر شده و گزارشهای ماهانه برخی شرکتها از عملکرد اسفند ماه نیز بر این فرض که نرخهای نیمایی صعود محسوسی را تجربه کرده است صحه میگذارد.

تغییر در سیاستهای ارزی بدون شک فعالیت بسیاری از شرکتهای بورسی را با تغییرات بزرگ همراه خواهد کرد و از آنجا که این تغییرات در میانمدت گریزناپذیر به نظر میرسند میتوان انتظار داشت که شاهد واکنش سهام به این موضوع نیز باشیم. شرکتهای بزرگ و صادراتمحور بورسی بهطور مستقیم از این افزایش نرخ ارز تاثیر میپذیرند و شرکتهای کوچکتری که به نوعی با اقلام ضروری در ارتباطند در وهله اول افزایش هزینهها را تجربه خواهند کرد و افزایش نرخهای فروش تنها راه در امان ماندن این گروهها از محدوده زیان خواهد بود.

از این منظر انتظار برای تغییر در سیاستهای فعلی ارزی کاملا وجود دارد. با این حال واکنش گروههای کوچک و بزرگ بازار به این پیشفرض متفاوت است. این تفاوت از چند منظر قابل بررسی است. نخست آنکه اصلاح نرخهای ارزی مرتبط با این گروهها احتمالا از لحاظ زمانی اولویتهای متفاوتی خواهد داشت؛ و مهمتر آنکه قدرت جولان نقدینگی در گروههای کوچکتر به مراتب بیشتر است و این مساله سبب میشود تا بازدهی صنایع مختلف بورسی در بازه 3 ماه گذشته و قرارگیری سهام بر موج اخیر صعود کاملا متفاوت باشد. نتیجه آنکه بر خلاف شاخص کل، شاخص هموزن به راحتی موفق شده سقف قبلی خود در ماه مهر را پشت سر بگذارد و همچنان به رکوردشکنیهای خود ادامه دهد. با این حال لازم به تاکید است که روند قیمتی در برخی نمایندگان گروههای کوچکتر بازار نشان از آن دارد که بهای سهام در حال فاصله گرفتن از واقعیتهای سودآوری سهام حتی در خوشبینانهترین حالات است.

از دیگر سو نقش بازارهای جهانی بر بورس صادراتمحور تهران نیز کاملا مشخص است. بنابراین رشد قیمتها در بازارهای جهانی نقش مستقیمی در روند قیمتی سهام خواهد داشت. موج صعود اخیر بورس با روند قیمتها در بازارهای جهانی همگرا بوده است. ثبات قیمت کالاهای پایه در محدوده فعلی میتواند برای عمده شرکتهای مرتبط کاملا مطلوب ارزیابی شود. با این حال باید در نظر داشت که بازارهای جهانی همچنان در انتظار تعیین تکلیف قطعیتری از شرایط جنگ تجاری هستند و به نظر میرسد قیمتها در بازارهای مرجع در میانه مسیر قرار دارند. با فرض ثبات در نرخهای مبنای ارز، صعود قیمتها در بازارهای جهانی میتواند محرک مطمئنی در روند قیمتی سهام باشد.از دیگر سو باید در نظر داشت که به موعد مجامع سالانه عمده شرکتهای بزرگ بورسی نزدیک میشویم. سودآوری مطلوب این شرکتها در سال مالی 97 و انتظار برای تقسیم سود قابلتوجه سبب میشود تا انتظار برای تقویت تقاضا از این منظر نیز جدی ارزیابی شود.

sarmayegozarionline.ir/vdcbzaba.rhbs5piuur.html