نخستین ماه سال ۹۷ در شرایطی به پایان رسید که شاخص بورس با وجود شروعی صعودی، در پایان با کاهش ۸/ ۰ درصدی مواجه شد.

تاریخ انتشار :شنبه ۱ ارديبهشت ۱۳۹۷ ساعت ۱۰:۲۳

۰

اولین ماه بازارهای ۹۷ چگونه رقم خورد؟

دو نیمه متفاوت بورس فروردین

معاملات بورس تهران در اولین ماه از سالجاری با افت 8/ 0 درصدی شاخصکل همراه شد. هرچند در روزهای نخست سال، رشد عمومی قیمتها در فضای نیمهتعطیل تا حدودی امیدواریها به بهبود روند بورس در سال جاری را افزایش داده بود، با این حال در ادامه و با پایان تعطیلات نوروزی، بروز عوامل نااطمینانی موجب تضعیف داد وستد سهام و افت نماگر بازار شد. این رفت و برگشتها دو نیمه متفاوت معاملاتی در جریان ماه گذشته برای فعالان تالار شیشهای بهجا گذاشت (نیمه اول از ابتدای سال تا 20 فروردین، نیمه دوم از 21 فرودین تا پایان ماه). روند پرنوسان بازار ارز که در نهایت به دخالت سیاستگذار انجامید، اصلیترین عامل رفت و برگشت نماگر اصلی بورس در فروردین ماه بهشمار میرود. بر این اساس هر چند تا پایان معاملات بیستم فروردین، روند صعودی نرخ دلار با جلبتوجه تدریجی سهامداران موجب رسیدن شاخص سهام به سطح 97 هزار و 120 واحدی شده بود، با این حال اعمال مصوبه ارزی بانک مرکزی مبنی بر حذف دلار مبادلهای و اعلام نرخ واحد 4200 تومانی برای دلار (از روز 21 فروردین)، علاوه بر تخلیه بازدهی نیمه اول ماه، موجب شد تا شاخص سهام ضمن واگذاری کانال 96هزار واحدی، 8/ 0 درصد نیز نسبت به شروع معاملات در سالجاری عقب بنشیند. در این بین ارزش معاملات خرد سهام در سالجاری نیز در سطوح بسیار پایینی قرار داشت که فارغ از فضای نیمهتعطیل چند روز ابتدایی سال، حاکی از غلبه احتیاط بر معاملات سهام است.

چرخش دلاری معاملات سهام

با شروع بهکار معاملات سهام در سالجاری فعالان تالار شیشهای شاهد تداوم رشد نرخ دلار بودند. این امر موجب تداوم استقبال نسبی فعالان تالار شیشهای از گروههایی شد که عمدتا در سال 96 صدرنشین بازار بودند. در آن فضا که به دلیل تعطیلات نوروزی سطوح ارزش معاملات پایین بود، شاخص سهام توانست کانال 97 هزار واحدی را نیز فتح کند. با پایان یافتن تعطیلات و شروع هفته کاری منتهی به 23 فروردین، نماگر بازار کانال مزبور را واگذار کرد اما رشد نرخ دلار و رسیدن آن به مرز 6 هزار تومانی، واکنش مثبت بورس و بازپس گرفتن کانال 97 هزار واحدی توسط شاخص سهام را به دنبال داشت. در شامگاه همین روز (دوشنبه 20 فروردین ماه) به دنبال تشدید نوسانات در بازار ارز، سیاستگذار نرخ واحد 4200 تومانی برای دلار را اعلام کرد و از حذف دلار مبادلهای خبر داد.

همین خبر کافی بود تا معاملات سهام دلاری در بورس تهران با تشدید فشار فروش همراه شود. بر این اساس همان گروههایی که در نیمه اول معاملات ماه گذشته به دلیل افت ارزش ریال در صدر توجه خریداران بودند، عملا با بیشترین فشار عرضه مواجه شدند. این امر در نهایت ضمن تخلیه بازدهی بورس در روزهای ابتدای بورس به واگذاری دو کانال 97 و 96 هزار واحدی منجر شد. در کنار سیاست ارزی جدید که بیشترین تاثیر را در نوسان قیمتها در ماه گذشته برجا گذاشت، عوامل دیگری نیز وجود داشت که موجب شد بورس بازان بیش از پیش در لاک احتیاط فرو روند. نزدیکشدن به زمان اظهار نظر ترامپ در مورد برجام در کنار تنشهای منطقهای (حمله نظامی آمریکا به سوریه) سبب شد که فضای تردید و عدم اطمینان در معاملات سهام بهوجود بیاید. بر این اساس ارزش معاملات خرد سهام در اکثر روزهای کاری در سطوح پایینی قرار داشت. میانگین ارزش معاملات خرد در ماه گذشته به زحمت به 100 میلیارد تومان میرسد که نسبت به میانگین این متغیر در اسفند ماه سال گذشته افت حدود 30 درصدی را نشان میدهد. البته سرایت هیجان به معاملات سهام نیز کاملا مشهود بود. دلایل هیجانی ارزیابی شدن فضای معاملات در گزارشی با عنوان«ردپای هیجان در بورس تهران» به تفصیل مورد بررسی قرار گرفت. این هیجان البته در دو روز معاملاتی پایان فروردین ماه تا حدودی کاسته شد و سهامداران ترجیح دادند، نظارهگر معاملات باشند. امری که به نظر میرسد به دلیل انتظار برای رصد گزارشهای ماهانه و سالانه شرکتها در اردیبهشت ماه است. جایی که بازتاب عملکرد فروردین ماه در شرکتها، میتواند فشار سمت عرضه را کاهش دهد.

ماه سرنوشتساز بورس تهران

در دو روز کاری پایانی فروردین، معاملات بورس با نوسان اندک شاخص کل مواجه و از فشار فروش سهام کالایی نیز کاسته شد. این کاهش فشار عرضه در آستانه ماه جدید را میتوان در انتظار بورسبازان برای رصد دو دسته از گزارشهای ناشران فعال در بورس تهران با توجه به اصلاح قیمت سهام در ماه گذشته جستوجو کرد. باید توجه داشت که اصلاح اخیر قیمت سهام به ویژه در نمادهای کالایی که حدود یک سال اخیر مقصد نقدینگی سهامداران بودند، به جذابیت سطوح قیمتی این نمادها نزد سهامداران افزوده است. از این رو در این شرایط رصد گزارشهای ماهانه و سالانه شرکتها که از امروز به تدریج روانه سامانه کدال میشود، بیش از پیش اهمیت مییابد. واکنش منفی بورس تهران به نرخ واحد دلار 4200 تومانی در حالی صورت میگیرد که هنوز درخصوص نحوه اجرای سیاست تکنرخی ارز در عمل و نیز الزام تبدیل درآمدهای صادرکنندگان با قیمت ارز اعلام شده ابهاماتی وجود دارد.

حالا با انعکاس نرخ جدید ارز پیشبینی شده در صورتهای مالی شرکتهای وابسته، میتوان ارزیابی دقیقتری از مختصات جدید بازار سهام ارائه داد. بازتاب دلار 4200 تومانی در هزینه و درآمد شرکتها به خصوص بنگاههای صادراتمحور ضمن نشان دادن اثر دلار 4200 تومانی در وضعیت سودآوری شرکتها میتواند شکل جدیدی به معاملات سهام دهد. خاصه آنکه روند قیمت کالاها در بازارهای جهانی در روزهای پایانی این ماه نیز میتواند توجهات را به سمت این نمادها برگرداند. جایی که قیمت مس بار دیگر به 7 هزار دلار در هر تن نزدیک کرده است. سرب و روی نیز در سطح 2370 و 3270 دلار قرار گرفتهاند. این سطوح قیمتی که پیشتر نیز بورس تهران در مواجهه با آنها نوسانهای مثبتی را ثبت کرده است، میتوانند بار دیگر نگاهها را به سمت خود جلب کند. جایی که این احتمال وجود دارد، سطوح کنونی قیمت فلزات پایه در بازارهای جهانی بتواند از اثر دلار 4200 تومانی در وضعیت سودآوری شرکتهای کالایی کم کنند. شاید همین انتظارها موجب شده است که عمده سهامداران و کارشناسان شرکتکننده در نظرسنجی سایت تحلیلی «دنیای بورس» روند شاخص سهام در هفته جاری را صعودی ارزیابی کنند. صعود قیمتها در بازارهای جهانی در کنار اصلاح قیمتی اخیر سهام در روزهای اخیر دو دلیل عمده این فعالان برای بازگشت توجه سهامداران به سهام کالامحور بورس تهران بوده است. اما معاملات اردیبهشت ماه از یک نظر دیگر حائز اهمیت است. جایی که اظهار نظر رئیسجمهور آمریکا در شامگاه 22 اردیبهشت ماه در مورد پایبندی ایران به برجام میتواند بار دیگر بورس را وارد دور جدیدی از معاملات کند. هرچند تحت تاثیر اقدامات اخیر ترامپ، بسیاری پایبندی وی به برجام را منتفی میدانند با این حال نمیتوان درباره سرنوشت این موضوع نیز قاطعانه اظهارنظر کرد، بر همین اساس باید موضع وی در قبال توافقنامه هستهای را دید.

از سوی دیگر باید موفقیت سیاستگذار را در اجرای سیاست ارزی جدید ارزیابی کرد. برخی معتقدند اجرای سیاست دستوری ارزی جدید بانک مرکزی نمیتواند در طولانیمدت موفقیتآمیز باشد. علت این امر را باید در دو موضوع جستوجو کرد: واکنش بازارها به نرخ دلار 4200 تومانی و همچنین تجربه سهامداران از اخذ چنین سیاستهایی. از روز سهشنبه هفته گذشته دلار تک نرخی شد. به دنبال آن انتظار میرفت قیمت سکه نیز همگام با کاهش نرخ دلار تعدیل شود اما در عمل این اتفاق رخ نداد و به جز اصلاح اندک قیمت، سکه در سطوح پیشین خود مقاومت کرد. موضوعی که نشان میدهد انتظار فعالان عرصه سرمایهگذاری کشور از نرخ دلار بالاتر است و سطوح قیمتی بالاتری برای این ارز مهم قائل هستند. از سوی دیگر مواجهه بورسبازان و دیگر فعالان اقتصادی کشور از تعیین نرخهای دستوری در اقتصاد میتوان دید که اجرای این سیاستهای دستوری در نهایت در طولانیمدت نمیتواند موفق باشد و با بازگشت به منطق عرضه و تقاضا، دیر یا زود، فروش درآمدهای ارزی و کالاهای تولیدی شرکتها با نرخ تعادلی که محصول عرضه و تقاضای بازار است، از سر گرفته خواهد شد.

سکه پیشتاز بازارها شد

بازارهای داخلی در ماه گذشته روزهای پرنوسانی را تجربه کردند. در پایان معاملات فروردین ماه، شاخص کل بورس تهران با افت 8/ 0 درصدی طی واگذاری یک کانال، در ارتفاع 95 هزار و 524 واحدی ایستاد. نرخ ارز نیز در این بازه زمانی با دخالت سیاستگذار در مسیر کاهشی حرکت کرد. هر دلار آمریکا پس از اعلام نرخ واحد 4200 تومانی برای دلار از سوی بانک مرکزی با کاهش 9/ 13درصدی مواجه شد. دلار در حالی از روز سهشنبه (بیست و یکم فروردین ماه) با دخالت سیاستگذار 4200 تومان اعلام شد که میانگین نرخ این ارز مهم طی ماه گذشته حدودا 4800 تومان است.در بازار سکه، هر سکه طرح جدید با صعود 8/ 12 درصدی در پایان فروردین ماه به قیمت یک میلیون و 826 هزار تومان رسید تا این بازار در صدر جدول بازدهی بازارهای موازی قرار گیرد. بازار پول نیز بازدهی 25/ 1 درصدی را تجربه کرد (با در نظر گرفتن نرخ سود سالانه 15درصدی برای سپردههای بانکی).

رصد رفتار بازیگران بازار در ماه گذشته

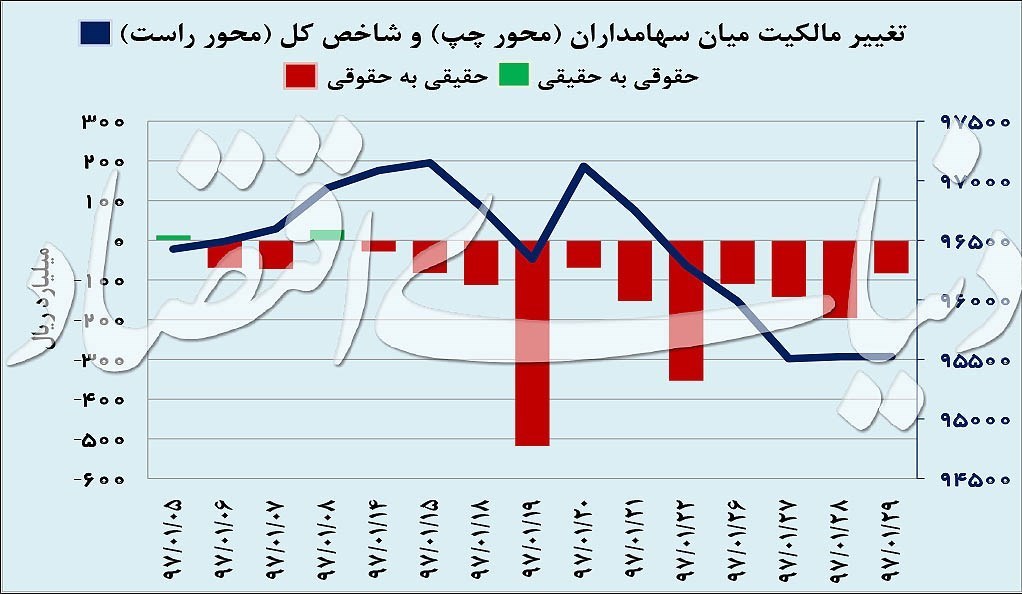

در فروردین ماه فعالان تالار شیشهای شاهد خروج نقدینگی از بازار سهام بودند. طی ماه مزبور حدود 195 میلیارد تومان نقدینگی از پرتفوی سهامداران حقیقی به پرتفوی سهامداران حقوقی منتقل شد. این تغییر مالکیت را به خوبی میتوان در میزان مشارکت سهامداران عمده و حقیقی در سمت خرید مشاهده کرد. بررسیها نشان میدهد مشارکت معاملهگران حقوقی در سمت خرید سهام در فروردین ماه 51درصد بوده است که نسبت به مشارکت این فعالان در اسفند سال گذشته بیش از 13 درصد رشد کرده است. از سوی دیگر مشارکت سهامداران حقیقی نسبت به اسفند سال گذشته حدود 11 درصد کاهش داشته است.

بورس فروردین از دریچه آمار

در 15 روز معاملاتی ماه گذشته در مجموع بیش از 8 میلیارد و 454 میلیون سهم به ارزش حدود 1470 میلیارد تومان در بیش از 718 هزار نوبت معاملاتی داد وستد شد (معاملات بلوکی و اوراق مشارکت در نظر گرفته نشده است). بررسیهای «دنیایاقتصاد» نشان میدهد با حذف معاملات بلوکی، متوسط حجم معاملات روزانه در این بازه زمانی حدود564 میلیون سهم بوده است.متوسط این متغیر نسبت به اسفند سال گذشته حدود 28 درصد افت داشته است. متوسط ارزش معاملات فروردین نیز با افت حدود 30 درصدی نسبت به اسفند سال 96 به حدود 94 میلیارد تومان رسیده است. همچنین متوسط ارزش معاملات خرد سهام در ماه فروردین نسبت به میانگین این متغیر در کل سال 96 افت بیش از 31 درصدی را تجربه کرده است. موضوعی که سیطره فضای تردید و احتیاط را در معاملات سهام تایید میکند.

همگام با صنایع بورسی

بررسیهای «دنیای اقتصاد» از تحولات صنایع بورسی نشان میدهد در ماه گذشته، 8 صنعت با رشد شاخص همراه بودند و 27 صنعت نیز نوسان منفی را تجربه کردند. در این میان قند و شکر، کاشی وسرامیک و تامین آب، برق و گاز (با تک نماد «مبین») به ترتیب با بازدهی 11، 8/ 5 و 9/ 3 درصدی بیشترین رشد شاخص را میان صنایع بورسی به ثبت رساندند. از سوی دیگر، ساخت وسایل و دستگاههای ارتباطی، زراعت و خدمات وابسته و انتشار،چاپ و تکثیر با نزول 2/ 2،16/ 11 و 1/ 11 درصدی شاخص، زیاندهترین صنایع بورسی فروردین بودند. رصد معاملات دیگر گروهها در ماه گذشته نشان میدهد، گروه استخراج زغالسنگ با رشد 8/ 3 درصدی شاخص چهارمین صنعت پربازده بورس تهران بوده است. صنعت فرآورده نفتی نیز با صعود 8/ 0درصدی کمترین بازدهی را بین صنایع مثبت ماه گذشته بورس به ثبت رساند.رشد اندک شاخص این گروه در حالی رخ داد که طی هفته گذشته قیمت نفت در مسیر صعودی حرکت میکرد و روز سه شنبه به سقف 3 ساله خود رسید. از سوی دیگر نرخ واحد 4200 دلاری نیز مطابق تحلیل کارشناسان عامل حمایتی دیگری از معاملات سهام این گروه به شمار میرفت. در عمل اما این گروه نسبت به این عوامل واکنش خاصی نشان نداد. دلیل این موضوع را میتوان در ابهامات روند آتی نرخ ارز و همچنین شیوه نرخگذاری محصولات این شرکتها جستوجو کرد.

گروههای محصولات شیمیایی و فلزات اساسی به ترتیب افت 2/ 1 و 3/ 0 درصدی را بین صنایع بورسی رقم زدند. افت شاخص این دو صنعت را نیز باید در تعیین نرخ 4200 تومانی برای دلار جستوجو کرد.پیش از اعلام نرخ دستوری 4200 تومانی برای دلار، شرکتهای زیرمجموعه صنعت پتروشیمی مواد اولیه خود را با نرخ ارز مبادلهای تهیه میکردند و با نرخ ارز آزاد به فروش میرساندند. بر همین اساس، با حذف اختلاف نرخ دلار مبادلهای و آزاد و کاهش نرخ واحد دلار، پتروشیمیها از دو جنبه با تضعیف وضعیت سودآوری مواجه میشوند، اول آنکه نرخ دلاری که به تهیه مواد اولیه این شرکتها اختصاص مییافت، افزایش پیدا کرده است (از 3780 تومان به 4200 تومان) و از سوی دیگر نرخ تسعیر ارز فروش صادراتی این شرکتها کاهش یافته است. تعیین دستوری نرخ 4200 تومانی برای دلار به زیان شرکتهای زیرمجموعه فلزات اساسی نیز بود، چراکه این شرکتها نیز فروش صادراتی دارند، از اینرو وضعیت سودآوری این شرکتها نیز با کاهش نرخ دلار تحتالشعاع قرار میگیرد.واکنش منفی و افزایش فشار فروش در سهام این گروهها البته در روزهای پایانی ماه کاهش یافت.امری که به نظر میرسد به انتظار سهامداران برای رصد گزارش عملکرد ماهانه و سالانه این شرکتها با اعمال نرخ دلار 4200 تومانی بر میگردد. صنعت خودرو نیز در معاملات ماه گذشته با افت 3/ 9 درصدی شاخص مواجه شد.این صنعت که در روزهای نخست سال با فشار فروش سهامداران همراه بود، پس از اعلام نرخ واحد 4200 تومانی برای دلار تا حدودی به مدار توجه معاملهگران بازگشت (به دلیل کاهش هزینه واردات مواداولیه به دنبال کاهش نرخ دلار به سطح 4200 تومان). در ادامه اما این روند نیز نتوانست پایدار باشد. نااطمینانی از سطوح کنونی نرخ ارز و همچنین نزدیک شدن به زمان اظهار نظر ترامپ در مورد برجام مهمترین دلایل فشار روی شاخص سهام خودرویی به شمار میرود.

sarmayegozarionline.ir/vdciw3az.t1apz2bcct.html