تشدید انتظارات تورمی موجب سرازیر شدن حجم بالای نقدینگی به سمت بازار داراییهای مختلف و در نتیجه افزایش نوسانات در این بازارها شده است.

دریافت صفحه با کد QR

دریافت صفحه با کد QR

محرکهای چشمانداز تورمی سال آتی

4 اسفند 1398 ساعت 15:36

تشدید انتظارات تورمی موجب سرازیر شدن حجم بالای نقدینگی به سمت بازار داراییهای مختلف و در نتیجه افزایش نوسانات در این بازارها شده است.

به گزارش پایگاه خبری سرمایه گذاری آنلاین،به دنبال انتشار لایحه بودجه 1399 و بررسی اجزای آن، برآوردها حاکی از ارقام به نسبت بالای کسری بودجه است که دولت در سال آینده با آن مواجه خواهد بود. این برآوردها خود تاثیر غیرقابل انکاری در شکلگیری انتظارات تورمی آحاد اقتصادی داشته است؛ کما اینکه این انتظارات در سال های اخیر نقش پررنگی در ایجاد یا تشدید نوسان در بازارهای مختلف ایفا کرده است. بنابراین انتظار رشد کل های پولی و تورم قابل توجه در سال آتی از این منظر در حال شکل گیری است. همچنین آمار منتشر شده از سوی بانک مرکزی در خصوص ارقام پولی و بانکی موید رشد قابل توجه و کم سابقه پایه پولی در ماه های اخیر است؛ در آذر 1398، رشد نقطه به نقطه پایه پولی به بیش از 28 درصد رسیده است که از سال 1391 تاکنون بی سابقه بوده است. رشد شدید پایه پولی، عمدتا از محل افزایش خالص دارایی های خارجی بانک مرکزی بوده است. این افزایش به دلیل برداشت از منابع صندوق توسعه ملی است که در واقع به معنای خرید دارایی های ارزی صندوق توسعه ملی از سوی بانک مرکزی و پرداخت مابه ازای ریالی آن به صندوق است. از این رو تا زمانی که بانک مرکزی اقدام به فروش متناظر ارز در بازار نکرده باشد، ذخایر خارجی بانک مرکزی افزایش یافته و منجر به رشد پایه پولی میشود.

عوامل مذکور، انتظارات تورمی را ایجاد کرده که موجب سرازیر شدن حجم بالای نقدینگی به سمت بازار دارایی های مختلف و در نتیجه افزایش نوسانات در این بازارها شده است. از جمله میتوان به رشد قابل توجه نرخ ارز، خودرو، بازار سهام، رشد معاملات مسکن و حتی رشد قیمت مسکن در برخی از مناطق در هفته های اخیر اشاره کرد. در این بین بازار سهام به پشتوانه انتظارات افزایش نرخ ارز در سال آتی و در نتیجه انتظار رشد سودآوری شرکت های صادرکننده کالا، رشد قابل توجهی را ثبت کرده که خود موجب ورود روزافزون افراد حقیقی با سرمایه های خرد و در نتیجه رشد حباب گونه بازار شده است.

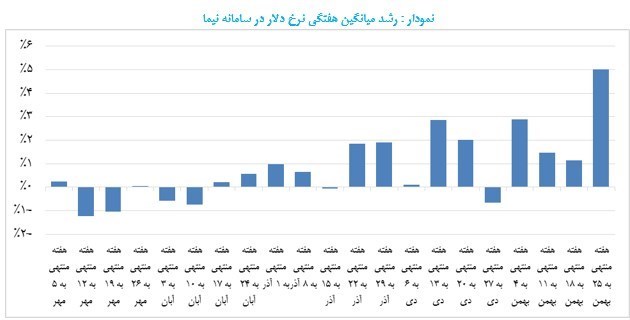

در خصوص بازار ارز که دارای اثرگذاری بالایی بر سایر بازارهای دارایی است، به نظر میرسد در هفته های گذشته چند عامل موجب افزایش تقاضای احتیاطی ارز شده و در نتیجه پس از ماه ها ثبات نسبی، شاهد نوسانات در بازار هستیم. از این عوامل میتوان به بازگشت ایران به لیست سیاه گروه ویژه اقدام مالی (FATF) و نااطمینانی در خصوص تحریمهای ظالمانه اشاره کرد. آنچه نباید از نظر دور داشت این است که افزایش تقاضا برای ارز به منظور واردات کالا در هفته های پایانی سال، موجب مازاد تقاضا در سامانه نیما و در نتیجه رشد قابل توجه نرخ در این بازار شده است. این افزایش، خود باعث تحریک بیشتر انتظارات و در نتیجه رشد قیمت ارز در بازار آزاد نیز شده است. شاهد ادعای فوق رشد قابل توجه نرخ نیمایی دلار است که در نمودار زیر و در بازه زمانی مهر تا بهمن 1398 نشان داده شده است.

نمودار : رشد میانگین هفتگی نرخ دلار در سامانه نیما

همچنین به عوامل ذکر شده در بالا باید اثر افزایش قیمت بنزین را در شکل گیری انتظارات تورمی و افزایش تحرکات در بازارهای مختلف دارایی اضافه کرد. بنابر آنچه ذکر شد، کنترل رشد کلهای پولی برای توقف روند فعلی تورم، تنها انتخاب سیاست گذار است. پیشنهاد میشود تامین مالی کسری بودجه دولت در سال آتی به جای استقراض بانک مرکزی و انبساط پایه پولی، از طرق کمتر آسیب رسان مانند فروش دارایی های دولت پیگیری شود. لازم به ذکر است که استفاده از روش هایی همچون استقراض از شبکه بانکی، در نهایت به منابع بانک مرکزی منتقل شده و به صورت غیرمستقیم، رشد پایه پولی را در پی خواهد داشت. از سوی دیگر میتوان از هم اکنون عوامل تشدید کسری بودجه دولت در سال آتی را به گونه ای مدیریت کرد که مصداق این جمله است که «جلوی ضرر را از هر جا بگیرید منفعت است». از این دست میتوان به محدود کردن تامین ارز کالای اساسی و کاهش هدفمند یارانه حامل های انرژی اشاره کرد. تاخیر در اجرای این سیاست ها، تنها موجب افزایش هزینه و دشوارتر شدن اجرای آن در زمان آتی خواهد بود. به عنوان مثال، توقف تخصیص ارز ترجیحی به واردات کالای اساسی و انتقال آنها به بازار نیما در زمانی که نرخ نیما در حدود 8000 تومان قرار داشت، قطعا سهل تر از اجرای آن در زمان نرخ نیمایی 13000 تومانی بوده است. همچنین دولت میتواند با اصلاح قیمت حامل های انرژی مانند گازوئیل و اصلاح الگوی مصرف داخلی، اقدام به صادرات این محصولات نماید که خود می تواند بخشی از کسری بودجه قابل توجه دولت در سال آینده را پوشش دهد.

کد مطلب: 65006